新股必易微电子688045估值分析和申购建议分享

发表时间: 2024-04-15 19:13:29 作者: 行业新闻

(一)公司主营业务为电源管理芯片的设计和销售,产品主要使用在于 LED 照明、 通用电源和家电及 IoT 等领域。目前公司在产的电源管理芯片规格型号 700 余款, 已成为主要的全方案电源管理芯片供应商。公司产品性能和品质已通过大批量生产和知名品牌市场销售验证,在 LED 照明领域已与国内外有名的公司如得邦照明、飞利浦、佛山照明、凯耀照明、莱福 德、朗德万斯、雷士照明、立达信、阳光照明和 Yeelight 等建立了长期合作伙伴关系;公司在通用电源管理领域实现了产品性能升级,已服务的计算机显示终端最重要的包含安克 创新、奥海、传音控股、帝闻、公牛、坤兴、努比亚、诺基亚、欧陆通、天宝和 紫米等;公司在家电及 IoT 领域已与有名的公司如奥马、海尔、和而泰、九阳、美 的、苏泊尔、TCL、拓邦股份、小米和小熊等开展合作。

(二)电源管理芯片常用于电子设备电源的管理、监控和分配,其功能一般来说包括:电压转换、电流控制、低压差稳压、电源选择、动态电压调节和电源开关时序控 制等。公司的电源管理芯片按应用领域分为以下四类:1、LED 照明驱动控制芯片, LED 照明驱动控制芯片是驱动和控制 LED 电流功能的芯片,通过直接或间 接检测负载电流并与参考基准比较的方式去调节开关频率或开关管的导通时间, 实现对 LED 所需电流的控制,属于恒流驱动芯片。2、通用电源管理芯片, 通用电源管理芯片主要是以控制输出电压稳定为目的的控制芯片,属于恒压 驱动芯片。目前公司电源管理芯片主要使用在于交流转直流领域。3、家电及 IoT 电源管理芯片, 家电及 IoT 电源管理芯片是将高压交流转换成低压直流,用以给后端的负载 例如电机、MCU、继电器、可控硅、传感器、Wi-Fi、PLC 和蓝牙等模块提供稳 定的供电,具备高精度、低纹波、低待机和高可靠性的特点,属于恒压驱动芯片。4、电机驱动控制芯片, 电机驱动控制芯片用于实现各类电机(交流电机和直流电机等)的控制、驱 动与保护,与主处理器、霍尔传感器、编码器等一起构成完整的运动控制管理系统, 可大范围的应用于家用电器、人机一体化智能系统、机器人、3D 打印、安防、新能源及电动车 等领域。公司目前的电机驱动控制芯片主要应用领域为家电类产品,例如风扇、 空气净化器、加湿器、抽油烟机、扫地机器人和按摩器材等,其产品具有低噪音、 高集成度和高可靠性的特点,属于 SoC 芯片。

(一)电源管理芯片大范围的应用于电子科技类产品和设备中,是模拟集成电路最大的细分领 域。同时伴随着物联网、新能源、人工智能、机器人等新兴应用领域的发展,电 源管理芯片下游市场迎来了新的发展机会,全球电源管理芯片市场规模将保持高 速增长,其中以中国内地为主的亚太地区的需求是未来最大成长动力。根据 ICInsights 的数据,以出货量计算,2019 年电源管理模拟器件约占集成电路市场 总体规模的 21%,排在所有集成电路种类的第一名,出货量约为 639.69 亿颗, 超过排名第二和第三名类别出货量的总和。受益于 5G 通信、物联网、智能家居、 汽车电子、工业控制需求拉动,据前瞻产业研究院《中国集成电路行业市场需求 预测与投资战略规划分析报告》多个方面数据显示,2015 年-2018 年全球电源管理芯片市场从 191 亿美元发展到 250 亿美元,到 2026 年全球电源管理芯片市场规模将达 到 565 亿美元,2018-2026 年复合增长率为 10.73%。

目前,我国电源管理芯片行业正处于快速地发展的进程中,无论从全球电源管 理芯片的市场占有率情况,还是从国内市场的主导者看,国内芯片设计企业主要竞争对象仍是国外的行业有突出贡献的公司。根据华经情报网 2021 年 7 月数据,2019 年度 主要电源管理芯片设计企业在全球电源管理芯片市场中的份额情况如下:

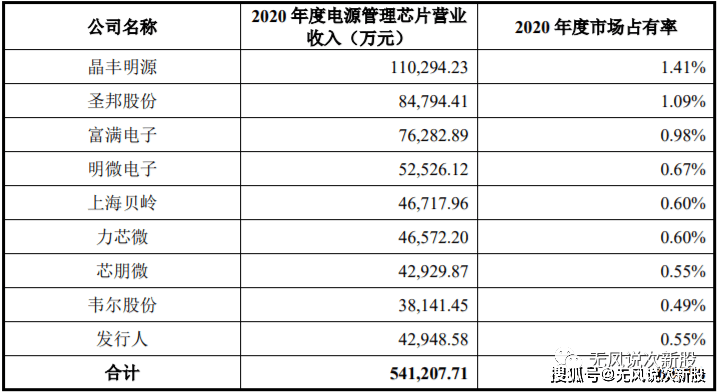

根据中商产业研究院的数据,2020 年国内电源管理芯片市场规模为 781 亿 元,据此测算,公司及国内主要电源管理芯片上市公司在我国电源管理芯片市场 的占有率情况如下所示:

根据上表所述,国内上述主要电源管理芯片设计企业在我国电源管理芯片的 市场占有率合计为 6.93%,市场占有率较低,国产替代空间广阔。近年来随着我们国家消费类电子、工业控制、汽车电子等多个领域的蓬勃发展, 以及智能装备制造、物联网、新能源等新兴领域的兴起,以及国产化替代的助推, 国内市场对芯片产品的需求出现迅速增加的趋势。

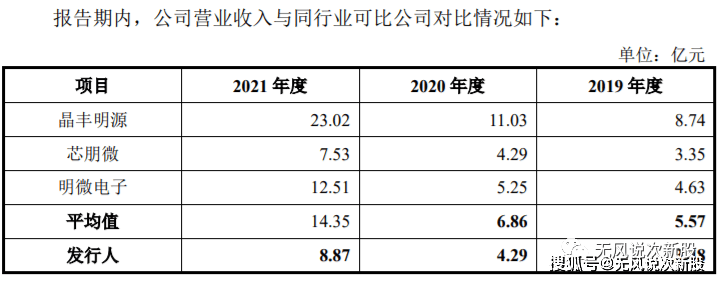

(二)公司在通用光源类照明产品领域通过多年努力和积累,已拥有众多优质稳 定客户和较高市场占有率;在国产化率较低的商业类中大功率照明领域,已取得 技术突破并推出相应产品;在兴起时间较短的智能照明领域,公司虽起步时间较 晚,但产品性能已达到行业领先水平。根据前瞻产业研究院和国元证券 2020 年 8 月研究报告统计,2020 年中国 LED 照明产品产量预计为 132 亿只,按照每只 LED 照明产品通常配套一颗 LED 照明驱动控制芯片测算,公司 2020 年市场占 有率为 17.17%。发行人专门干电源管理芯片(LED 照明驱动控制芯片、通用电源管理芯片和家电、IoT 电源管理芯片及电机驱动控制芯片)的设计和销售,在 LED 照 明驱动控制芯片领域的同行业可比公司包括晶丰明源(688368)和明微电子 (688699),在通用电源管理芯片领域的同行业可比公司为芯朋微(688508), 在家电及 IoT 电源管理芯片领域的同行业可比公司为芯朋微(688508)。

报告期内,公司营业收入的规模水平低于同行业可比公司,相较于同行业部 分可比公司业务起步较晚,虽然发展较快,但是与部分可比公司相比,仍具有一 定的后发规模劣势。

1、晶圆产能紧张和原材料价格持续上涨风险 ,公司采取 Fabless 的运营模式,晶圆主要是通过华润上华、中芯国际等晶圆制 造商代工。报告期内,公司向华润上华采购的金额占采购总额的比例为 47.83%、 45.68%和 33.00%,供应商集中度较高。由于晶圆加工制造业进入门槛较高,对资金、技术、规模和产品品质等 方面均具有较高的要求,公司晶圆采购受限于晶圆制造商的产能与生产排期。随 着半导体产业链格局的变化以及晶圆市场需求的快速上升,特别是自 2020 年下 半年以来,晶圆产能整体趋紧,公司的销售订单平均交付周期也受此影响有所延 长。若未来晶圆供货持续紧张,晶圆采购价格大大上涨,或晶圆制造商改变对公 司的信用政策和增加保证金要求等情形,或公司主要晶圆供应商出现重大自然灾 害等突发事件、业务经营发生不利变化,将会对公司的经营业绩、现金流等造成 不利影响。

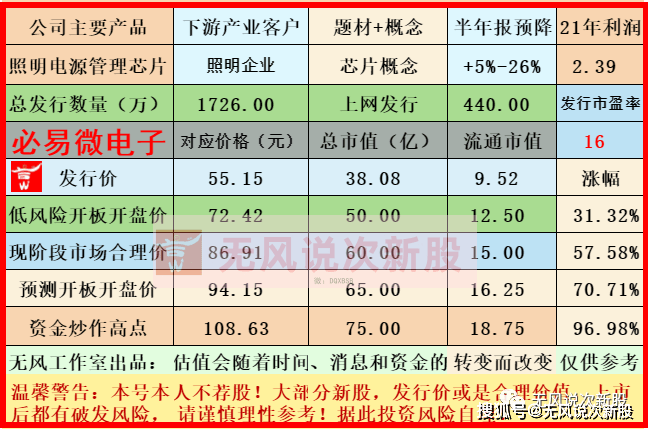

2.经公司初步预计,2022 年 1-6 月公司实现营业收入约 38,000.00 万元至 50,000.00 万元,同比变动约 0.44%至 32.16%;预计实现归属于母公司股东的净 利润约 6,850.00 万元至 9,700.00 万元,同比变动约-26.58%至 3.96%;预计实现 扣除非经常性损益后归属于母公司股东的净利润 6,550.00 万元至 9,450.00 万元, 同比变动约-27.14%至 5.11%。2022 年,公司通过电源管理芯片的全面布局以及 下游应用市场的不断开拓,经营规模呈现稳步增长态势。出于对业务发展的需求, 公司加大人才引进力度,导致公司短期内的净利润出现一定的波动。未来公司会 持续加大研发投入,确保公司的技术和产品处于领先优势。

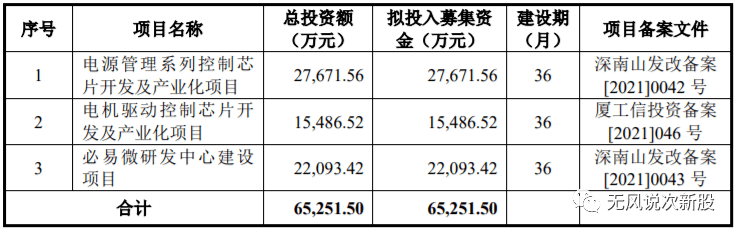

公司基本的产品是照明类电源管理芯片,募投亮点就是未来的电机驱动控制芯片,报告期内公司业绩疯狂增长,但是22年增速开始回落,公司的电源管理芯片市占率比较高,国产替代的逻辑还在,后期市场仍然有扩张预期,短线亿左右估值,无风建议保持关注,发行估值比较低,没有破发风险,建议积极申购。

温馨提示:对于新股预测表的价格,无风重点是指开盘价,不是指开盘后跌到这一个位置。从炒作情绪来说,高开低走太伤人气,就算高开了跌到某个价位也不建议接盘,除非庄占比资金介入量明显暴增。预测表是看重公司上市前的财务质地和行业前景,新股后期有波动是正常的,个人看法会随着资金的喜好和题材的发酵而改变前期观点(请关注本号每天复盘,会更新不同的估值分析观点),请谨慎和理性参考,本文内容不做任何投资建议,据此操作风险自理。返回搜狐,查看更加多